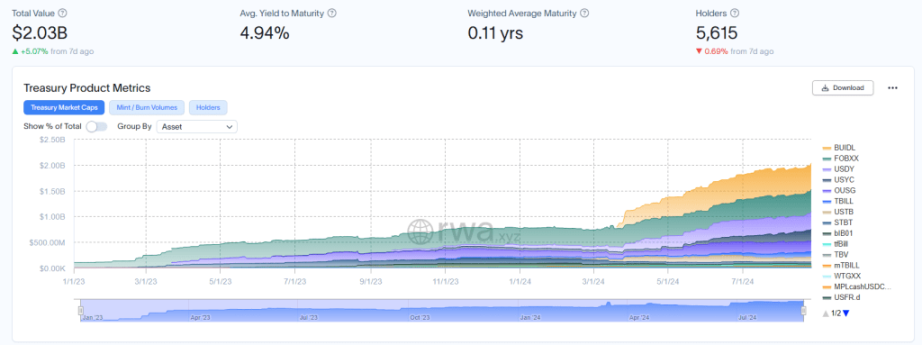

通證化國債市場已經(jīng)達到了20億美元的市值,僅僅用了 151 天。大量機構(gòu)的投資是這一顯著增長的根本原因,其中最大的參與者非貝萊德莫屬。

不過,隨著貝萊德美元機構(gòu)數(shù)字流動性基金(BUIDL)的推出,這一切正在發(fā)生變化。目前,BUIDL的市值已經(jīng)達到了5.03億美元,幾乎碾壓了其他通證化國庫領(lǐng)域的投資機構(gòu)。

在四個月的時間里,BUIDL 的市值增長到約 5.03 億美元,成為通證化國債領(lǐng)域最大的單一基金。

該基金的成功不僅給投資者帶來了一定程度的信心,也吸引了更多投資者對通證國債的興趣。

此外,其他知名基金的增長并不令人印象深刻。例如 Franklin Templeton 的 OnChain 美國政府貨幣基金 FOBXX,以及 Ondo Finance 的美元收益率基金 USDY。

這些公司的收入也有所增長,但基數(shù)較低,分別為 4.25 億美元和 3.64 億美元。

機構(gòu)資金價值的上升不僅推動了市值的增長,還為通證化國債帶來了巨大的可信度。

現(xiàn)在,投資者更愿意涉足這一創(chuàng)新金融產(chǎn)品,讓傳統(tǒng)的政府證券世界從區(qū)塊鏈技術(shù)帶來的好處中獲益。

通證化國債通過將美國國債資產(chǎn)數(shù)字化,在以太坊和 Solana 等公共區(qū)塊鏈上提供無縫交易。

這一技術(shù)突破簡化了美國國債的交易,并向包括外國人在內(nèi)的更多投資者開放了美國國債市場。它將證券轉(zhuǎn)化為數(shù)字通證,降低了市場準入門檻。

通證化帶來的最大好處之一是流動性。對于想要贖回資金的投資者來說,通證化的證券和資產(chǎn)是全天候的,這與傳統(tǒng)市場完全相反。

人們還可以通過使用智能合約將他們的通證兌換為穩(wěn)定幣,輕松獲得現(xiàn)金,而無需經(jīng)過傳統(tǒng)金融市場的漫長等待。

通證化國庫領(lǐng)域的人分析師預測了一個相對樂觀的前景。由于對該資產(chǎn)類別感興趣的 DeFi 項目和 DAO 數(shù)量持續(xù)上升,到年底市場規(guī)模可能會略高于 30 億美元。

尤其是部分公司發(fā)現(xiàn)通證化國債非常適合納入其投資組合,因為這將使它們獲得穩(wěn)定和無風險的收益。

但是,市場也必須面對不利因素。例如宏觀經(jīng)濟因素、投資者的負面情緒等。如果利率上升幅度過大,這種通證化資產(chǎn)的誘惑力就很容易消失。此外還有監(jiān)管障礙問題,傳統(tǒng)金融與區(qū)塊鏈技術(shù)的融合在很大程度上仍是未知領(lǐng)域。