ETH 和 BTC 作為加密貨幣市場的兩大巨頭,其質押(staking)和再質押(restaking)機制在區塊鏈領域中起著至關重要的作用。質押和再質押不僅為持幣者提供了額外的收益途徑,還在促進區塊鏈網絡安全性和去中心化方面起到了積極的推動作用。

一、質押和再質押產生的背景

以太坊 PoS 機制與質押

以太坊 2.0 引入了權益證明(Proof of Stake, PoS)機制,替代了原有的工作量證明(Proof of Work, PoW)機制。PoS 通過質押 ETH 來選出驗證者,從而進行區塊驗證和生產。

- 質押要求:成為驗證者需要至少質押 32 個 ETH。

- 驗證者職責:驗證者負責驗證交易和提議新的區塊,參與共識機制,保證網絡的正常運行。

- 質押獎勵:驗證者根據其質押的 ETH 數量和驗證工作的完成情況獲得獎勵。

- 罰沒機制:如果驗證者行為不當或離線,將受到懲罰,其質押的 ETH 可能會部分或全部被扣除。

再質押的興起

盡管 ETH 質押為網絡安全和參與者帶來了諸多好處,但其單一的收益模式限制了資本利用的最大化。在此背景下,再質押概念應運而生。再質押允許已經質押的 ETH 或流動性質押代幣(LST)在保持原有質押狀態的同時,通過參與其他 PoS 網絡或公鏈的質押活動,獲取額外的收益。這一創新模式不僅提高了資本的利用效率,還促進了不同區塊鏈網絡之間的互操作性。

二、LSD 賽道與 ETH 質押收益

ETH 質押是指存入 32 個 ETH 以激活驗證者軟件的行為。驗證者將負責存儲數據、處理交易以及向區塊鏈添加新區塊,以維護節點的運行并保護網絡安全。驗證者通過質押 ETH 以賺取額外收益,收益來自執行層網絡用戶支付的交易費用和共識層網絡原生代幣的發行。根據以太坊官網數據,當前 ETH 直接質押的年化收益率為 3.3%。

為了滿足市場對 ETH 流動性的需求和降低質押數量門檻,產生了 LSD 賽道。LSD 協議通過發行與質押 ETH 錨定的代幣(如 Lido 的 stETH),使用戶能夠在享受質押獎勵的同時,隨時將代幣用于其他 DeFi 應用,極大地提高了資產的利用效率。

LSD 賽道的特點

- 高流動性:LSD 項目允許用戶在不解鎖原始 ETH 的情況下,通過代幣參與各種 DeFi 活動,如借貸、交易等。

- 安全保障:代幣價值與原始 ETH 緊密錨定,確保用戶資產安全。

- 額外收益:通過參與 LSD 項目,用戶除了獲得質押獎勵外,還能從代幣的流通過程中獲得額外收益。

代表性項目:Lido 與 Rocket Pool

Lido:作為 LSD 領域的領軍項目,Lido 通過其創新的質押機制,為用戶提供了便捷、高效的質押服務。Lido ETH 質押者將獲得 90% 的質押獎勵,10% 將在運營商和由 LDO 代幣持有者管理的 DAO 庫之間分配。用戶只需將 ETH 存入 Lido 智能合約,即可獲得等量的 stETH 代幣,并參與各種 DeFi 活動。Lido 的成功不僅在于其高效的質押服務,更在于其為整個以太坊生態引入了新的流動性解決方案。根據 DefiLlama 數據,截至 6 月 27 日,stETH APY 為 2.97%。

Rocket Pool:與 Lido 類似,Rocket Pool 也是一個流行的 LSD 項目。該項目采用了一種獨特的去中心化驗證節點網絡,允許用戶通過質押 ETH 參與網絡驗證,并獲得相應的獎勵。Rocket Pool 注重去中心化和安全性,為用戶提供了一個值得信賴的質押平臺。根據 DefiLlama 數據,截至 6 月 27 日,rETH APY 為 3.11%。

三、LRD 賽道與 ETH 再質押收益

再質押,是指將已經質押的代幣再次進行質押以獲取更多收益的過程。在以太坊生態中,再質押尤其活躍,其背后驅動力源于用戶對于最大化資產收益的追求。傳統的質押機制僅允許用戶從網絡的主節點驗證活動中獲得收益,而再質押則為用戶提供了一個額外的收益來源,即通過將質押的代幣再次質押給其他需要額外安全性的區塊鏈項目,用戶可以獲得額外的獎勵。

EigenLayer:再質押協議的開創者

EigenLayer 作為再質押概念的提出者和領導者,通過提供節點服務方案(AVS)和流動性再質押服務,為其他區塊鏈協議和應用提供了安全、高效的節點驗證服務。EigenLayer 的創新之處在于將以太坊的質押安全性商品化,并通過智能合約機制實現了質押資產的靈活流通和高效利用。

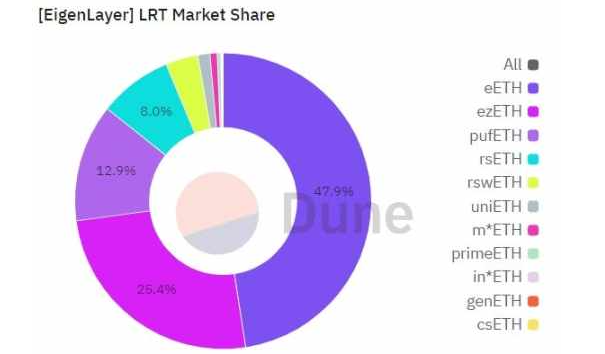

圍繞 EigenLayer 平臺,衍生出了一批基于流動性質押代幣(LST)的再質押協議(LRT 協議),如 Renzo、Ether.fi 等。將 ETH 或 LST 存入支持 LRT 的項目時,這些項目會將這些資產存入 Eigenlayer,不僅能從 Eigenlayer 獲得相應的積分和代幣空投,還能從這些項目中獲得他們自己的積分和空投獎勵。簡而言之,這是一種雙重挖礦的策略:投資者既從 Eigenlayer 獲取了積分,又通過參與的項目獲得了額外的空投收益。

EigenLayer 及其生態內項目盤點

EigenLayer 作為再質押賽道的領軍項目,其通過提供一種創新的再質押機制,吸引了大量用戶參與。在 EigenLayer 生態中,Etherfi、Renzo、Puffer、KelpDAO、Swell Network 和 Pendle 等 LRT 項目均是基于 EigenLayer 的再質押服務而建立的。

Etherfi:Etherfi 是一個整合了質押和自動再質押功能的協議,用戶可以通過存入 eETH 來參與再質押并獲得額外收益。Etherfi 還提供了豐富的 DeFi 集成選項,使用戶能夠更加靈活地管理自己的資產。根據 DefiLlama 數據,截至 6 月 27 日,weETH APY 為 2.42%。

Renzo:Renzo 是一個綜合性的再質押協議,支持多種代幣的再質押,包括 ETH、stETH 等,并獲得 ezETH 代幣。通過 Renzo,用戶可以輕松地將自己的資產再質押到 EigenLayer 或其他支持的區塊鏈項目中,獲得額外的獎勵。

Puffer:Puffer 是一個專門針對流動性再質押的協議,它接受主流的大市值流動性質押代幣(LST),并在 EigenLayer 上進行再質押,以獲取更多收益。Puffer 還提供了一種獨特的積分系統,激勵用戶積極參與再質押活動。

KelpDAO:KelpDAO 是由多鏈流動質押平臺 Stader Labs 團隊成員搭建的基于 EigenLayer 的流動性再質押協議。用戶可以在 KelpDAO 平臺上質押 ETH 及多種 LST 資產,獲取 LRT 代幣并享受額外收益。根據 DefiLlama 數據,截至 6 月 27 日,rsETH APY 為 1.67%。

Swell Network:Swell Network 是一個創新的再質押平臺,它引入了 LRT 代幣 rswETH,允許用戶在保持質押狀態的同時參與 Swell L2 網絡上的 DeFi 活動,進一步增加收益。根據 DefiLlama 數據,截至 6 月 27 日,swETH APY 為 3.22%。

Pendle:Pendle 是一個專注于收益最大化和流動性優化的 DeFi 平臺,它通過與 EigenLayer 等再質押協議的合作,為用戶提供了一種全新的投資策略。用戶可以在 Pendle 平臺上利用 LRT 代幣參與各種高收益的投資組合,實現資產的最大化利用。

四、BTC 質押收益新機遇

在以往,比特幣持有者想要參與 DeFi 或其他新金融協議,通常需要通過 wBTC 等橋接代幣進入以太坊生態。然而,隨著 BTC 生態受到前所未有的關注,越來越多的團隊開始開發和質押相關的服務,為 BTC 持有者提供了新的收益機會。

近年來,出現了一些創新的項目,如 Babylon 和 BounceBit,它們通過特殊設計實現了比特幣的質押機制。這些設計主要利用比特幣腳本和密碼學博弈,確保誠實質押者的資產安全。例如,Babylon 通過引入“可提取的一次性簽名”技術,使得同一私鑰只能簽一次名,從而防止雙花等攻擊行為,保證質押資產的安全。

在 BTC 質押生態中,質押者可以通過多種方式獲得收益。首先,參與項目的 PoS 驗證可以獲得安全收益。此外,一些項目如 BounceBit 還提供了通過鏈上資產鏡像技術參與中心化交易所交易活動的機會,從而獲得 CeFi 獎勵。未來,隨著鏈上 DeFi 的發展,質押者還有望獲得更多的 Defi 獎勵。

除了上述項目外,還有如 B2 Network、Merlin Chain 和 StakeStone 等項目也在探索 BTC 的質押收益模式。這些項目通常采用 ZK-Rollup 等二層技術來提高交易效率和擴展性。在這些平臺上質押 BTC,用戶可以獲得項目未來的代幣作為獎勵,這種質押方式更像是一種代幣產生與分配的「空投挖礦」。

五、ETH 和 BTC 質押收益方式對比

ETH 質押通常涉及參與驗證網絡并獲取區塊獎勵和交易費用,其收益方式包括:

- 直接質押收益:ETH 的持有者可以選擇將其資產質押,以支持以太坊網絡的安全運行。作為回報,質押者可獲得一定比例的年化收益,通常在 3% 至 6% 之間,具體收益受質押數量和時間長度影響。

- 再質押收益:再質押允許 ETH 質押者將所得收益再次質押,從而進一步提高資本效率和收益。例如,通過 EigenLayer 等平臺,用戶可以將質押所得的 stETH 再次質押,以獲取額外代幣獎勵和積分等更多收益。

- DeFi 積木:這是一種涉及在 DeFi 生態系統中進行多次操作以獲取更多收益的策略。例如,用戶可以通過 Lido 質押 ETH 獲得 stETH,然后將 stETH 與 ETH 一起提供流動性,或在其他 DEX 平臺上進行再投資或者去借貸協議上再次質押賺取借貸收益。

與 ETH 質押相比,BTC 質押更多地依賴于特定平臺或項目的獎勵機制。此外,由于比特幣本身不支持智能合約,因此其質押機制可能需要通過特定的技術手段來實現。

- 跨鏈質押收益:隨著跨鏈技術的發展,比特幣可以通過跨鏈橋接技術被質押在其他鏈上,從而參與那些鏈的質押收益。

- 額外代幣及空投獎勵:一些項目為了吸引比特幣持有者參與,會提供額外的質押獎勵。這些獎勵可能是項目的積分或原生代幣空投獎勵等。

- 交易費用分成:一些質押協議會將網絡中的交易費用按照一定比例分配給質押者。例如,在 Merlin Chain 上,用戶可以獲得部分交易費用作為質押回報。

以太坊的質押提供了多樣化的收益途徑,包括 ETH 質押產生的直接收益、ETH 再質押獲得額外代幣獎勵和積分、通過 DeFi 協議獲得挖礦獎勵、交易費用、收益疊加等;而比特幣則主要依賴項目獎勵收益。

六、ETH 和 BTC 質押機遇、風險和建議

參與 ETH 和 BTC 質押的機遇

- 獲得穩定收益:質押已經成為了一種新的、相對低風險的獲利方式,通過質押 ETH 和 BTC,用戶可以獲得穩定的年化收益。

- 價值儲存與增值:BTC 和 ETH 作為加密貨幣市場的領頭羊,具有極高的價值儲存和增值潛力。通過質押,用戶在繼續持有代幣的情況下獲得額外的收益。

- 維護網絡安全:質押 ETH 和 BTC 不僅是為了獲取收益,還可以幫助維護網絡的安全和穩定,從而獲得相應的獎勵。

- 生態參與:質押和再質押產生的代幣衍生出了更多 DeFi 應用機會,有助于推動更多網絡生態應用的發展。

參與 ETH 和 BTC 質押的風險

- 節點作惡風險:盡管 PoS 機制采用了罰沒措施,但節點作惡的可能性仍然存在。這可能對網絡的安全性和質押者的收益造成威脅。

- 智能合約風險:質押及 DeFi 參與涉及智能合約,而智能合約可能存在漏洞,這可能導致資金損失或其他安全問題。

- 流動性風險:質押的 ETH 和 BTC 在合約期間無法自由流動。如果市場發生劇烈波動,質押者可能無法及時取出 ETH 和 BTC 以應對風險。

- 信用風險:再質押涉及的 IOU 可能在多個項目中被重復質押,引發連鎖反應的信用風險。

質押策略建議

面對眾多的 ETH 質押協議以及新興的再質押概念,投資者在做出決策時應充分考慮多個因素。以下是一些建議的投資策略:

- 多元化投資:投資者可以選擇多個質押協議進行投資以分散風險。通過在不同協議間進行投資,可以平衡收益和風險。

- 了解項目背景:在選擇質押協議時,應深入了解其項目背景、團隊實力和市場聲譽。選擇有實力的項目方和團隊可以在一定程度上降低投資風險。

- 謹慎評估收益和風險:投資者在投資前應謹慎評估各質押協議的收益和風險。通過對比不同協議的 APY、收益來源和風險因素來做出明智的投資決策。

- 關注市場動態:加密貨幣市場變化迅速,投資者應密切關注市場動態以便及時調整投資策略。

無論是 ETH 的質押還是 BTC 的質押,都存在一定的機遇和風險。用戶在參與這些活動時,應充分了解相關知識和市場動態,謹慎評估風險,并根據自身的風險承受能力和投資目標做出決策。同時,為了降低風險,用戶還應持續關注市場動態和項目進展,及時調整策略以應對潛在的風險和挑戰。