一份探索區(qū)塊鏈盈利能力不同思想流派的報告。

介紹

PoW( 工作量證明 ) 和 PoS( 權益證明 ) 區(qū)塊鏈有多賺錢?以太坊與 Solana 的對比如何?區(qū)塊鏈的盈利能力對投資者來說是否重要?Vitalik 用以太坊的 gas 錢做什么?

加密推特最近卷入了這些問題。本文試圖圍繞 Web3 中 L1 估值這個棘手的主題來解開這些大局問題。

PoW 以太坊盈利能力

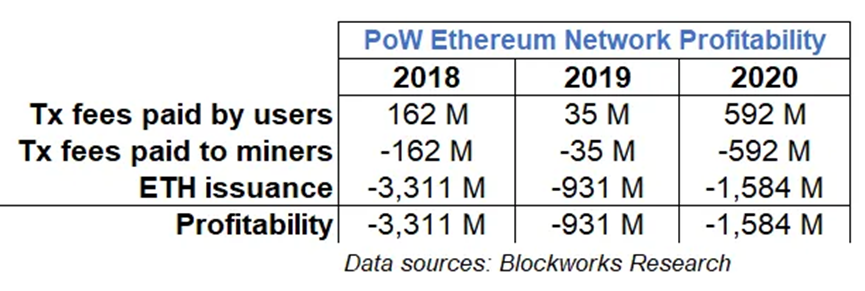

假設我們想要確定哪個 L1 代幣具有最高的上行空間。研究的第一步是了解區(qū)塊鏈的潛在盈利能力。所以,如果你問華爾街的分析師區(qū)塊鏈有多賺錢,他們可能會這樣計算:

收入 ( 總交易費用 )- 費用 ( 總代幣發(fā)行 )=利潤

當應用于 PoW 以太坊時:

結論很簡單:以太坊 PoW 無利可圖,其商業(yè)模式從根本上被打破。100% 的交易費用支付給了礦工,因此以太坊的收入為零。更糟糕的是,激勵區(qū)塊鏈驗證的 ETH 發(fā)行非常高,使得該鏈無利可圖。當然,我們事后知道 ETH 的價格上漲了,但那些年的價格上漲純粹是來自投機狂熱的逆風,而不是內在因素。

EIP-1559 和合并后更新

在 2024 年的今天,對上述簡單分析的批評主要有兩種。第一種批評指出,自 PoW 以來發(fā)生了很多變化,而第二種批評則提出了更主觀的結構性論點 ( 下一節(jié)將對此進行更多討論 )。

是什么改變了?

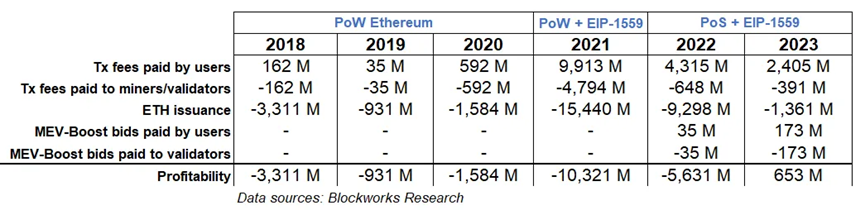

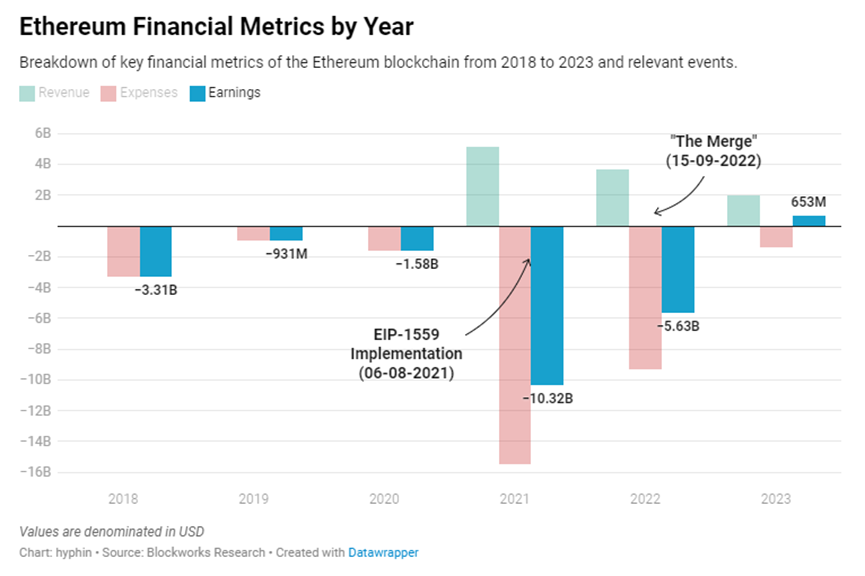

1.自 2021 年 8 月的 EIP-1559 以來,以太坊 gas 費被分為基礎費和優(yōu)先費小費。基礎費用被燒毀,使得 ETH 更加稀缺,從而增加了 ETH 的價值,因此「真實」價值被低估。另一方面,優(yōu)先級費作為小費支付給驗證者。

2.自 2022 年 9 月合并并轉向 PoS 以來,代幣發(fā)行大幅減少。

3.自從 Flashbot 為 PoS 以太坊發(fā)布了 MEV-Boost 軟件以來,用戶向驗證者支付了額外的區(qū)塊包含費用,因此收入被低估了。

綜上所述,有四個變量影響以太坊網(wǎng)絡的盈利能力:

- 基本費用 ( 已燒毀 )

- 優(yōu)先權費 ( 支付給驗證者 )

- MEV( 支付給驗證者 )

- ETH 發(fā)行 / 通貨膨脹 ( 支付給驗證者 )

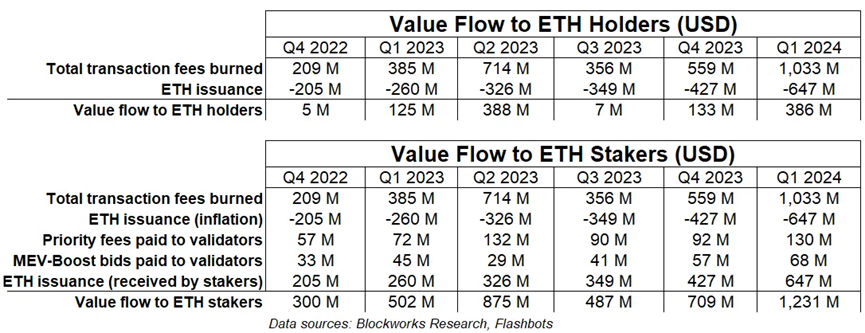

當我們更新上面的表時:

- 自 EIP-1559 以來,一部分網(wǎng)絡交易費用被燒毀,如用戶支付的費用減去支付給驗證者的部分所示

- 2023 年是該網(wǎng)絡實現(xiàn)「盈利」的第一個完整年份,這在很大程度上要歸功于向 PoS 的轉變

- MEV 支付全部支付給驗證者,因此 ETH 持有者看不到任何收入

結論:以太坊 PoW 曾經(jīng)非常無利可圖,其商業(yè)模式從根本上被打破。但由于 EIP-1559 更有效的 gas 定價以及自合并以來代幣發(fā)行的大幅減少,以太坊今天經(jīng)營著一項有利可圖的業(yè)務。

請注意,PoW 礦工 /PoS 驗證者也會在電力和硬件上花錢,但這里省略了,因為這是由驗證者承擔的外部成本,而不是「網(wǎng)絡」。自 2024 年 3 月以來,blob 費用也是 L2 rollup 向以太坊支付的收入項目,但這相對較小,因此也被省略了。

發(fā)行代幣是一種成本嗎?

第二種批評認為,將代幣發(fā)行視為一種成本是完全錯誤的。喬恩·夏博諾(Jon Charbonneau)、凱爾·薩馬尼(Kyle Samani)等著名人物都提出了這一論點,尤其是阿納托利(Anatoly),這在最近與賈斯汀·德雷克(Justin Drake)關于 Bankless 的辯論中可以看出。

將代幣發(fā)行視為一種費用意味著代幣持有者被稀釋了——就像美聯(lián)儲用印鈔機稀釋你的美元儲蓄一樣。但事實并非如此,因為用戶有權通過像 Lido 這樣的流動性質押平臺在 PoS 鏈上獲得網(wǎng)絡的通脹代幣發(fā)行。此外,ETH 的質押者還可以獲得優(yōu)先費和 MEV 付款。

如果你有這種想法,那么你要問自己的問題是:我在一個流動的投資平臺上投資的 ETH 的實際收益是凈正的。既然我可以輕松獲得現(xiàn)金流,那么作為 ETH 持有者,我為什么還要關心以太坊是否「盈利」?

考慮這樣一個思想實驗:所有從央行印鈔機中膨脹出來的錢,同時被平等有效地分配給每個公民。在這種情況下,沒有人會變得更糟或更好。基尼系數(shù)沒有改變,每個人的法定持有量名義上更高了,但同樣數(shù)量的實際價值追求同樣數(shù)量的商品和服務。當然,現(xiàn)實世界并非如此。當印鈔機開動時,膨脹的貨幣供應在不同的時間到達經(jīng)濟中的不同參與者,從而使那些首先獲得新貨幣供應的人受益 ( 稱為坎蒂隆效應 )。但這實際上是 PoS 區(qū)塊鏈經(jīng)濟中正在發(fā)生的事情。

因此,當每個人都從央行的印鈔機中獲得等量的現(xiàn)金流時,癡迷于美國經(jīng)濟的「盈利能力」是毫無意義的,同樣,關注以太坊區(qū)塊鏈的「盈利能力」也是毫無意義的。

這還沒完。如果這種分析的邏輯是正確的,并且代幣發(fā)行不是成本,那么這意味著非質押者實際上正在被稀釋,因為他們沒有收到代幣發(fā)行。

那么關鍵的分析問題是:以太坊持有者和以太坊質押者的價值流有什么不同?

這里有幾點需要注意:

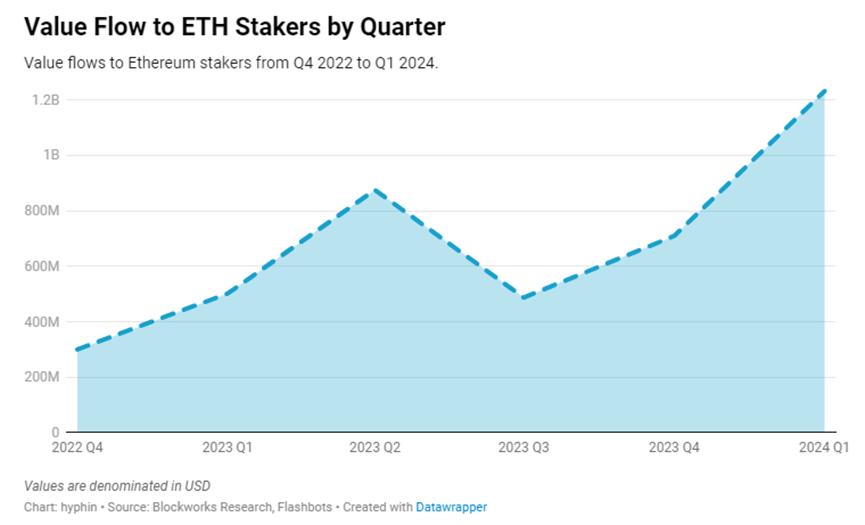

- 優(yōu)先費、MEV 支付和 ETH 發(fā)行現(xiàn)在都從「成本」項目轉為「收入」項目

- 由于 EIP-1559 的燃燒和向 PoS 的轉變,ETH 持有者仍然是凈正的。但是 ETH 的質押者通過為網(wǎng)絡驗證做出貢獻而獲得了更大的價值份額。

- 對于這里的質押者來說,一個可以忽略不計的成本項目是在 Lido 上質押的 ~10% 傭金率

總而言之,一個「無利可圖」的區(qū)塊鏈似乎很可怕,但質押者仍然從價值流中獲得凈收益。上述簡單的收入 – 成本=利潤框架在 TradFi 中是有意義的,因為股東對股息支付或資產(chǎn)有法律要求。但股票與 L1 代幣不同,因此「區(qū)塊鏈盈利能力」的宏觀經(jīng)濟觀點不太相關。

Solana 網(wǎng)絡的盈利能力和價值流

現(xiàn)在讓我們看看 Solana。

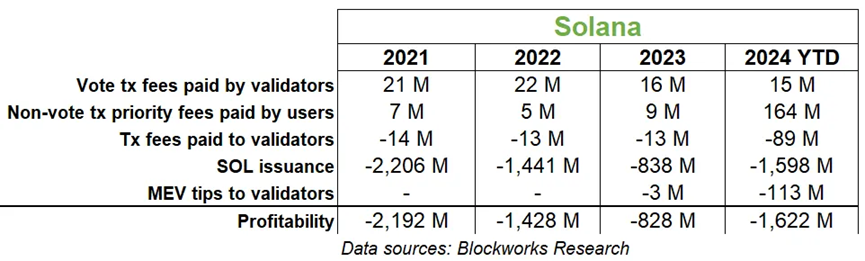

- Solana 的交易費模型將費用分為投票交易和非投票交易。投票交易由驗證者提交給網(wǎng)絡共識的投票簽名,而非投票交易是跟蹤網(wǎng)絡活動的主要指標,因為它指的是不同 Solana 賬戶 / 智能合約之間的 SOL 轉移。兩者在這里都算作收入項目。

- 從網(wǎng)絡 POV 來看,Solana 根本無利可圖。

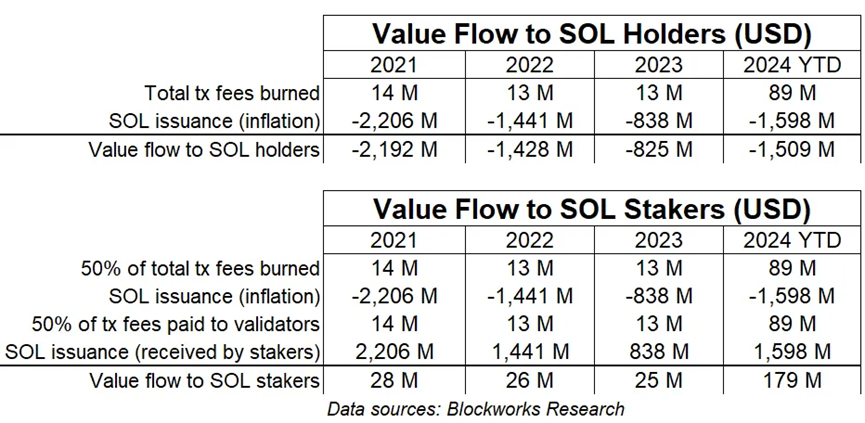

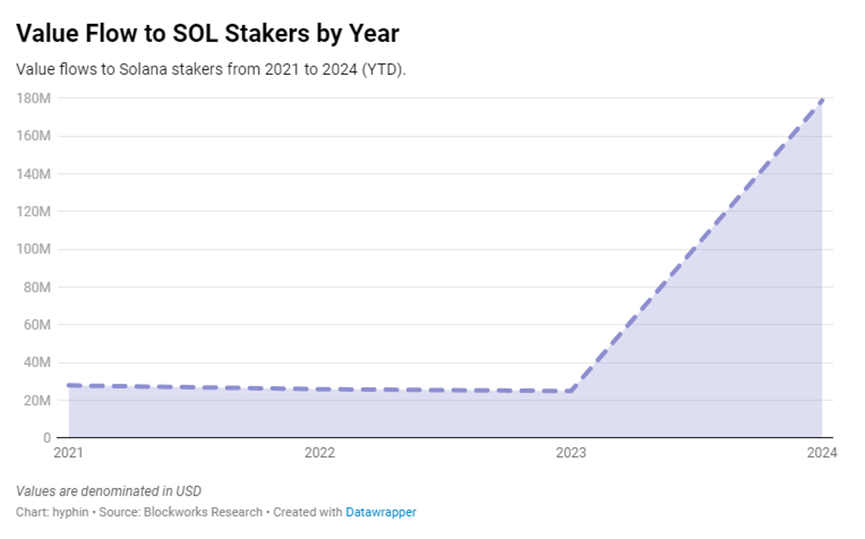

但正如 Solana 的支持者傾向于認為的那樣,上述估值模型是無關緊要的,因為 SOL 持有者可以通過質押來獲得網(wǎng)絡發(fā)行。因此,讓我們來看看價值流向 SOL 持有者和質押者:

- 正如預期的那樣,由于網(wǎng)絡發(fā)行大幅稀釋了 SOL 持有者的價值,因此持有者的價值流為負值。但 SOL 的質押者在收到網(wǎng)絡發(fā)行時是凈正的。

- 由于 Solana 的 gas 費用非常便宜,該網(wǎng)絡遭受了以先進先出為基礎的垃圾交易的反常激勵。為了緩解這個問題,Solana 開發(fā)者為用戶提供了一個選項,讓他們支付 50% 的優(yōu)先費給區(qū)塊構建者 ( 稱為「領導者」),剩下的 50% 燒掉。這兩項都包含在收入項目中,因為 SOL 質押者從兩者中獲得價值。值得注意的是,在一周前,治理已經(jīng)改變了這一點,將 100% 的優(yōu)先級費用分配給驗證者。

關于 PoW 共識的簡要說明

為了讓這一點回到原點,請記住,價值累積僅適用于 PoS 鏈的 L1 代幣。

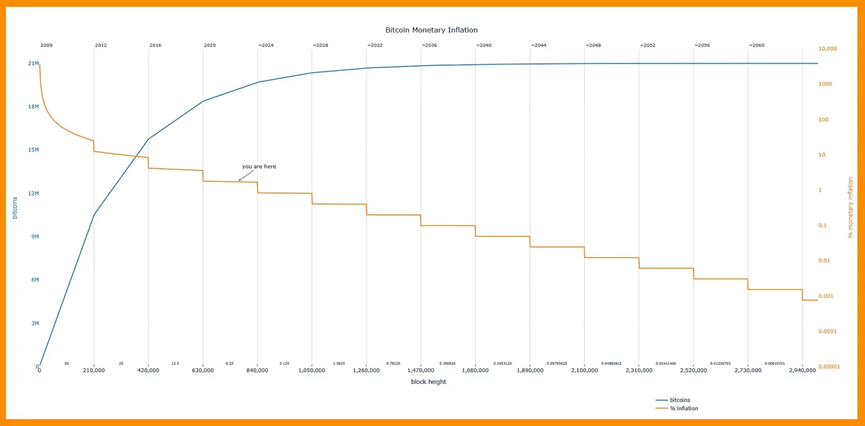

在像比特幣 ( 或以太坊合并前 ) 這樣的 PoW 鏈的情況下,沒有這樣的價值累積,因為沒有「Lido」,你可以選擇進入那里獲得比特幣發(fā)行的份額。比特幣的發(fā)行是網(wǎng)絡的直接支出,類似于美聯(lián)儲印刷美元,稀釋任何持有美元的人的實際價值。

更糟糕的是,100% 的比特幣發(fā)行都支付給了礦工,他們花費大量的電力來提供服務,以換取獎勵。礦工將出售比特幣來支付他們的運營成本,因此會給市場帶來拋售壓力。總而言之,如果你持有比特幣,你不僅會從代幣發(fā)行獎勵中被稀釋,你的持有量也會受到礦工的巨大拋售壓力。

這一切都讓比特幣看起來像是一種建立在破碎的代幣經(jīng)濟學基礎上的可怕數(shù)字資產(chǎn)。然而,這一結論源于試圖將用于 ETH 的相同估值模型硬塞到 BTC 中。比特幣最大化主義者可能會辯稱,這犯了一個嚴重的分析錯誤,即將 BTC 和 ETH 視為同一類型的資產(chǎn),而 BTC 更像是一種類似大宗商品的貨幣資產(chǎn)。

如果是這樣,那么對比特幣進行估值就需要一種不同的模型,這種模型可以合理地根據(jù)比特幣的貨幣溢價定價,而不是簡單的收入 – 成本=利潤框架。

比特幣貨幣通脹@_BashCo

結論

無論你站在辯論的哪一邊,不可否認的是,在一個理想的世界里,代幣發(fā)行將是零,或者至少接近于零。正如 Polynya 在這里指出的那樣,即使代幣持有者有一種簡單的方法來避免稀釋,對于非質押者來說,仍然存在價值損失。所有非質押者都承受著代幣發(fā)行的通脹壓力——包括出于安全原因將代幣放在冷錢包中的人,不在鏈上的加密貨幣投資者,將 L1 代幣部署到風險收益更高的 DeFi 活動的人,等等。

以太坊社區(qū)的主要思想領袖通常會站在「代幣發(fā)行是一種成本」辯論的一邊,而 alt-L1 則站在另一邊。考慮到以太坊開發(fā)人員今天致力于使 ETH 通貨緊縮的大量努力,以及圍繞進一步降低 ETH 發(fā)行的持續(xù)討論,很容易理解為什么以太坊領導者如此強調將發(fā)行視為成本。

另一方面,alt-L1 的代幣通貨膨脹率往往要高得多,與以太坊相比,Solana 等鏈的質押率往往要高得多,這可能解釋了將代幣發(fā)行解釋為成本的動機。