總結

- Memecoins 已經從單純的投機資產轉變為主導交易的力量,不僅吸引了大量流動性,還重塑了加密市場中的資本流動模式。

- 以 Pump.fun 為代表的平臺推動了去中心化交易所(DEX)的崛起,吸引了流動性和活躍交易者,從而削弱了中心化交易所(CEX)的早期價格發現能力。

- 像 MEXC 這樣快速適應 Memecoins 交易的交易所表現強勁,而 Binance 等反應較慢的平臺則面臨流動性和市場影響力的雙重挑戰。

1.交易所的新戰場

Memecoins 正在重新定義加密貨幣市場。從最初的投機趨勢開始,它們如今已經成為主要交易所的重要交易品種,推動了巨大的交易量。

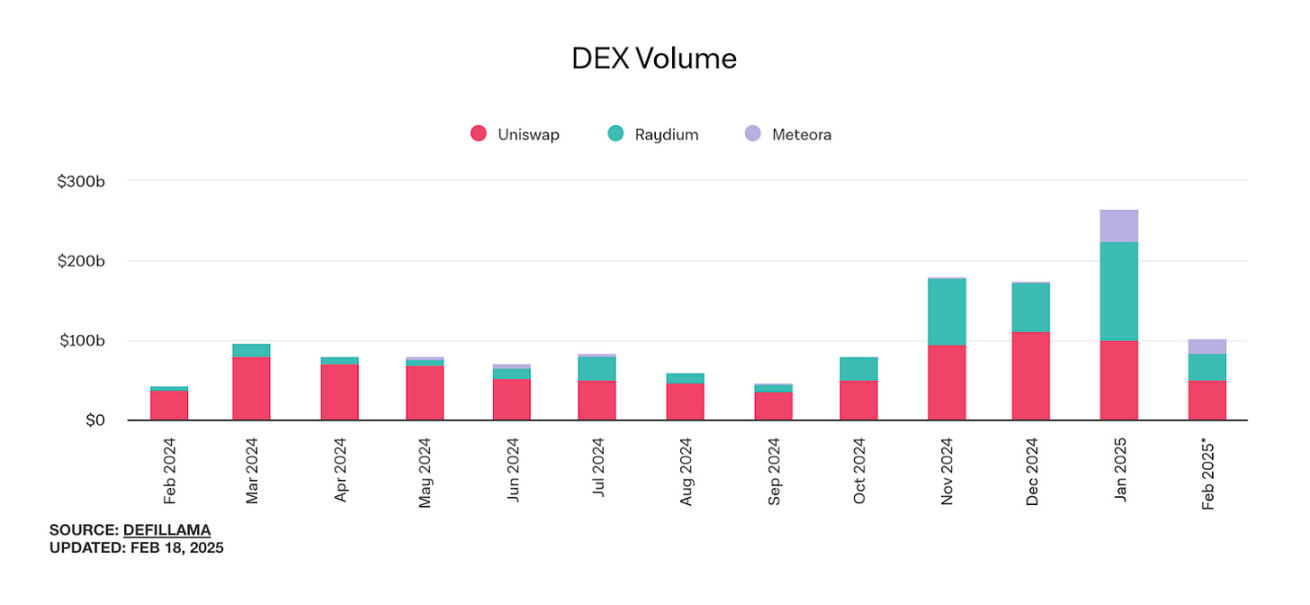

為了適應這一趨勢,交易所紛紛調整策略。Gate.io 和 MEXC 通過快速上線 Memecoins 搶占了市場份額,而 Binance 則推出了「Binance Alpha」,專注于早期 Memecoins 的上線并提供平穩的過渡。在 DEX 市場中,基于 Solana 的 Raydium 成功超越了基于 Ethereum 的 Uniswap,成為市場的領導者。這一變化證明了 Memecoins 對市場的強大推動作用。

隨著 Memecoins 在交易所中的重要性不斷提升,其帶來的更廣泛影響也值得關注。 Memecoins 交易是否會引領一場持久的市場變革,還是僅僅是一種短暫的周期現象?此外,監管政策的變化又會如何影響 Memecoins 作為主流資產的可持續性?這些問題將決定散戶交易和交易所未來的發展方向。

2.DEX 打破現狀:Raydium 超越 Uniswap

Memecoins 的熱潮推動了 Raydium 的快速崛起。截至 2025 年 1 月,Raydium 已占據 DEX 市場 27% 的份額,成為散戶投資者的首選平臺。Raydium 的成功離不開 Solana 鏈的技術優勢,該平臺提供了比 Ethereum 鏈上交易所更低的費用和更快的交易速度。這些特點讓 Raydium 成為了 Memecoins 交易的核心平臺。

與此同時,Uniswap 的市場份額從 2024 年 12 月的 34.5% 下滑至 2025 年 1 月的 22%,失去了其 DEX 市場的主導地位。高昂的 Ethereum Gas 費用成為 Memecoins 交易者的主要障礙,這也讓許多成本敏感的散戶投資者轉向其他平臺。如果基于 Ethereum 的 DEX 無法及時創新,它們將面臨更大的流動性轉移壓力。

盡管 Memecoins 交易顯然推動了 Raydium 的增長,但這一趨勢的可持續性仍需進一步觀察。一些分析人士認為,隨著投機需求的下降, Memecoins 交易的熱潮可能會逐漸消退。然而,Raydium 已借助 Memecoins 交易成為用戶熟悉的平臺。如果能抓住這一趨勢,Raydium 有望通過強化流動性池、優化用戶體驗以及構建高效的交易系統,進一步鞏固其市場地位。這些努力將幫助 Raydium 在 DEX 和 CEX 的競爭中保持長久優勢。

3.CEX 的應對:它們能跟上 DEX 的崛起嗎?

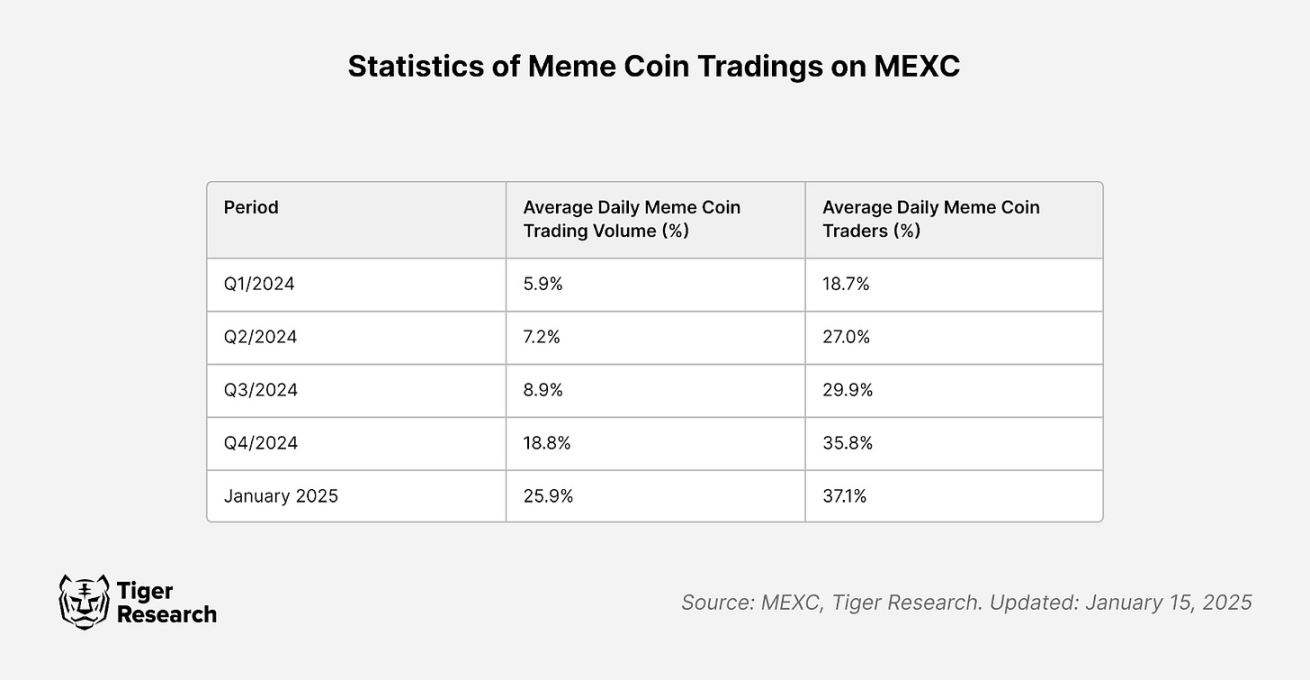

Gate.io 和 MEXC 通過專注 Memecoins 的上市策略,成功吸引了大量對投機資產感興趣的散戶投資者。其中,MEXC 憑借快速的 Memecoins 上線政策成為這一趨勢的引領者。例如,他們在 Memecoins Official Trump ($TRUMP) 上市當天即開放交易,這直接帶來了創紀錄的交易量和用戶數量的快速增長。

這些策略產生了顯著的效果。MEXC 的每日 Memecoins 交易量從 2024 年第一季度的 5.9% 飆升至 2025 年 1 月的 25.9%。與此同時, Memecoins 交易者的比例也從 18.7% 增加到 37.1%。

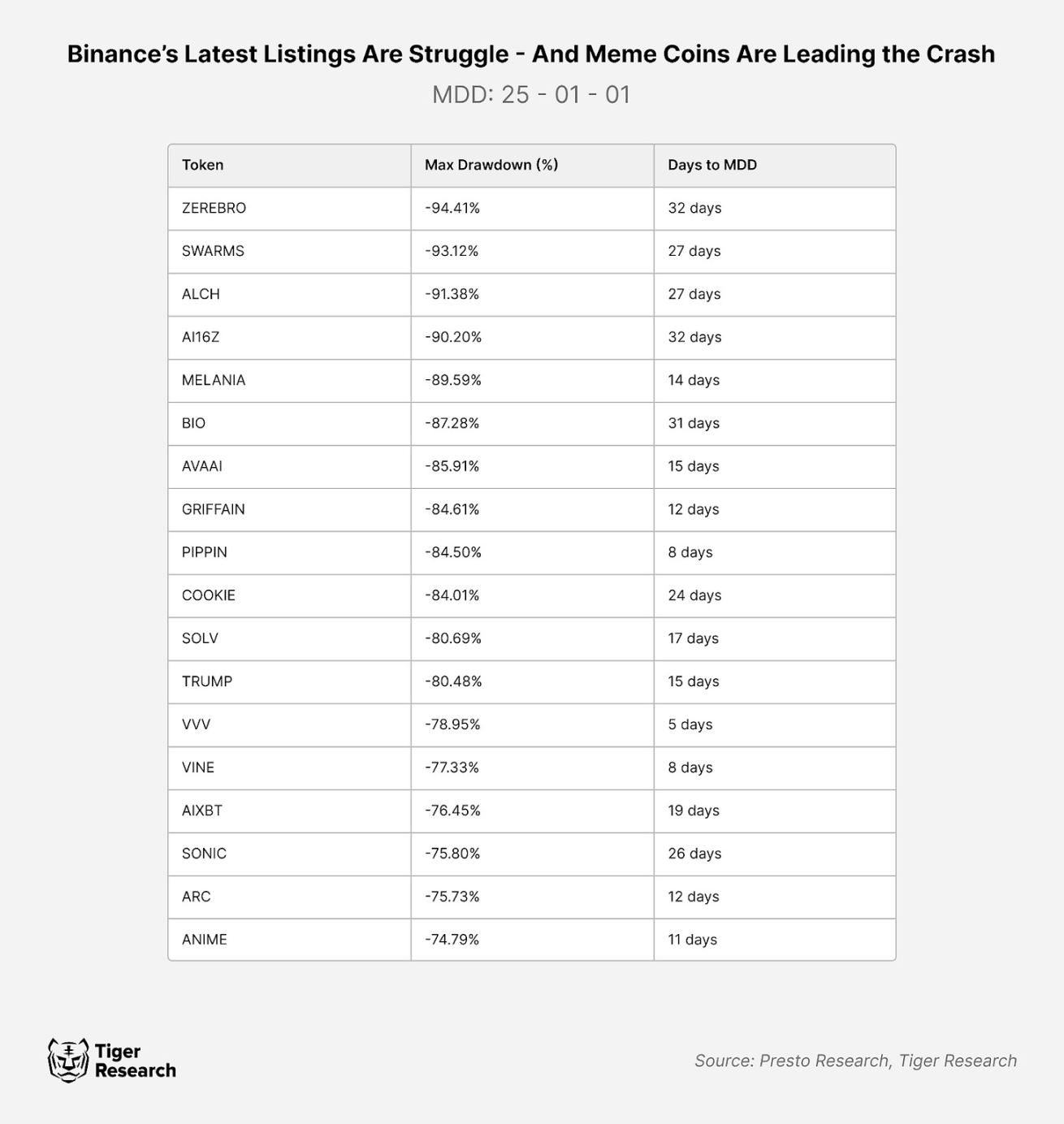

作為全球最大的加密貨幣交易所,Binance 也在積極擴大其 Memecoins 上市范圍,以吸引散戶流動性。最近,Binance 更加關注投機性資產,試圖抓住「注意力經濟」的市場機會。然而,由于其作為中心化交易所(CEX)的特性,Binance 不可避免地受到內部審核流程的限制。這些流程導致 Memecoins 通常在市場熱度已經下降或轉向新趨勢時才被上線。

雖然 Binance 提供了充足的流動性以保護投資者,但這種流動性反而成為了早期持有者拋售 Memecoins 的出口。由于拋售對市場價格的影響較小,許多新上市的 Memecoins 價格在短期內普遍下跌超過 75%,導致大量投資者蒙受損失。這種情況不僅損害了 Binance 的長期信譽,還引發了對其上市審核流程的質疑。

與 Binance 相比,Coinbase、Kraken 和 Upbit 等主要中心化交易所采取了更為保守的策略,專注于經過驗證的加密貨幣,而非 Memecoins 。雖然這種策略無法抓住短期高收益的市場機會,但有助于平臺的穩定性,并降低監管風險。

近年來,資金從 CEX 流向 DEX 的趨勢愈發明顯,這表明 CEX 已不再占據絕對的市場主導地位。面對這一變化,CEX 需要重新審視其戰略布局。它們可以選擇以下幾種方式:

- 篩選早期資產并提供透明信息(如 Binance Alpha);

- 通過選擇性 Memecoins 上市來管理風險;

- 引入結合鏈上訂單簿與 DeFi 元素的混合交易模式。

CEX 當前的核心挑戰在于,如何在吸引短期交易活動和維持長期平臺穩定性之間找到平衡,同時保持機構投資者的信任,并有效吸引更多散戶投資者。

4.戰略總結與未來前景

Memecoins 已經從單純的投機工具,逐漸演變為加密貨幣市場中的重要交易品種。隨著去中心化交易所(DEX)上的 Memecoins 交易量大幅增長,這一趨勢為加密行業帶來了全新的機遇和挑戰。

在最近的牛市中,DEX 上的 Memecoins 表現明顯優于在中心化交易所(CEX)上市的資產,這促使越來越多的投資者轉向 DEX。像 Pump.fun 這樣的平臺通過優化 Memecoins 的發行和交易流程,使得新代幣即使沒有在 CEX 上市,也能迅速實現爆發式增長。

為了適應這一變化,市場做市商、流動性提供者和項目團隊紛紛調整策略。他們不再僅僅關注 CEX 上市,而是開始重視 DEX 環境。他們通過在多個平臺上建立流動性池,提升了交易的可及性和靈活性。

然而, Memecoins 市場依然面臨諸多風險。不道德行為如卷款跑路、小團體操控和惡意交易,嚴重損害了投資者的利益。由于市場缺乏有效監管,這些問題屢見不鮮。例如,阿根廷 Libra ($LIBRA) 丑聞就暴露了這些潛在風險,引發了市場對 Memecoins 的廣泛質疑,并導致 Solana DEX 的交易量顯著下降。

盡管如此, Memecoins 依然展現了其在加密領域的潛力。它們逐漸成為某些實體和群體的代表性資產。例如,Elon Musk 與 Dogecoin 的關系、Trump 與 Official Trump Token 的關聯,以及一些初創公司和國家發行的 Memecoins 案例,都表明加密貨幣正在捕捉真實的經濟和社會價值。這種趨勢與傳統金融市場的證券化過程有相似之處,并可能逐步演變為一種新的文化現象。

面對這一變化,CEX 必須迅速調整策略。投資者已經不再等待 CEX 上市才開始交易有潛力的資產。為了吸引更多用戶并保持競爭力,交易所需要整合鏈上功能和 DeFi 元素,同時確保平臺的穩定性和合規性。這種靈活且創新的戰略將成為推動加密市場進入下一個增長階段的關鍵。